معرفی

سلطنت دلار آمریکا به عنوان ارز ذخیره جهان ممکن است به پایان برسد. آخرین گزارش بازار CryptoSlate به بررسی دلارزدایی از جهان میپردازد تا مشخص شود بیتکوین چه نقشی در اقتصاد جهانی خواهد داشت.

دلار آمریکا به مدت 79 سال رسانه انتخابی برای تجارت بین المللی و ارز ذخیره جهانی بوده است. قرارداد برتون وودز در سال 1944 طلا را به عنوان پایه دلار آمریکا تعیین کرد و سایر ارزها را با ارزش دلار مرتبط کرد.

این اولین بار در تاریخ بود که گروهی از کشورها درباره نظم پولی جهانی مذاکره کردند که در سال های پس از جنگ جهانی دوم موفقیت آمیز بود. این سیستم امن بود زیرا ایالات متحده بیش از نیمی از ذخایر طلای جهان را در اختیار داشت.

با این حال، بهبود اقتصادی در اروپا و ژاپن باعث کاهش تسلط ایالات متحده در تجارت جهانی شد. علاوه بر این، ارزش بیش از حد دلار ناشی از تورم و افزایش بدهی عمومی، ایالات متحده را وادار کرد تا تبدیل دلار به طلا را در سال 1971 متوقف کند.

از آنجایی که ارزش دلار دیگر به طلا وابسته نبود، فدرال رزرو وظیفه حفظ ارزش پول را بر عهده گرفت. بانک مرکزی اما نتوانست ارزش دلار را حفظ کند و شروع به افزایش عرضه پول کرد که باعث شد این ارز در دهه بعد دو سوم ارزش خود را از دست بدهد.

کاهش ارزش دلار تا قرن بیست و یکم ادامه داشت.

در سال 2023، موقعیت دلار به عنوان ارز ذخیره جهانی در خطر است و در حالی که سلطه آن بر بازار جهانی در گذشته متزلزل شده است، خطر هرگز به این بزرگی نبوده است.

این گزارش رویدادهای اقتصاد کلان را که باعث شکنندگی دلار، پیامدهای دلار ضعیف و جایگاه بیت کوین در اقتصاد جهانی در حال کاهش دلار شده است، بررسی می کند.

یک سیب زمینی داغ: هیچ کس دلار نمی خواهد

بحران مالی جهانی در سال 2007 روند رو به رشد دلارزدایی را تشدید کرد. در سال 2007، چین سیستم پرداخت بینالمللی چین (CIPS) را راهاندازی کرد که پرداختهای مرزی را به یوان امکانپذیر کرد. در سال 2010، چین و روسیه یک قرارداد سوآپ ارزی دوجانبه امضا کردند که به آنها اجازه داد با ارزهای خود تجارت کنند.

در سال 2014، کشورهای بریکس شامل برزیل، روسیه، هند، چین و آفریقای جنوبی بانک توسعه جدید را ایجاد کردند. این موسسه مالی جدید برای ارائه منابع مالی جایگزین برای کشورهای در حال توسعه راه اندازی شد و وابستگی آنها به دلار را کاهش داد. علاوه بر این، اتحادیه اروپا یک SPV برای تسهیل تجارت با ایران به یورو و دور زدن تحریم های آمریکا علیه این کشور ایجاد کرد.

ماه گذشته، چین و روسیه توافقنامه سال 2020 خود را برای افزایش استفاده از روبل و یوان برای تجارت تایید کردند. این معامله قرار است استفاده از روبل و یوان را افزایش دهد که در حال حاضر دو سوم پرداخت های معامله تجاری بین دو کشور را تشکیل می دهند.

تجارت خارجی تنها راهی نیست که کشورها به دنبال کنار گذاشتن دلار هستند.

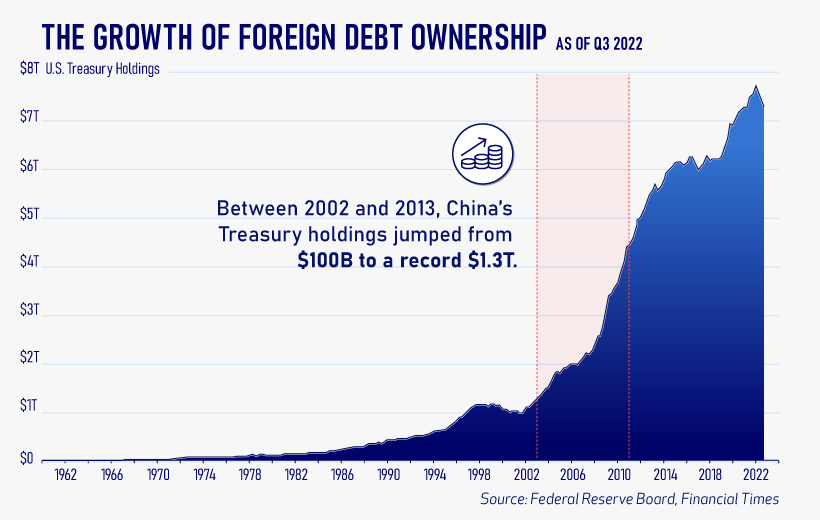

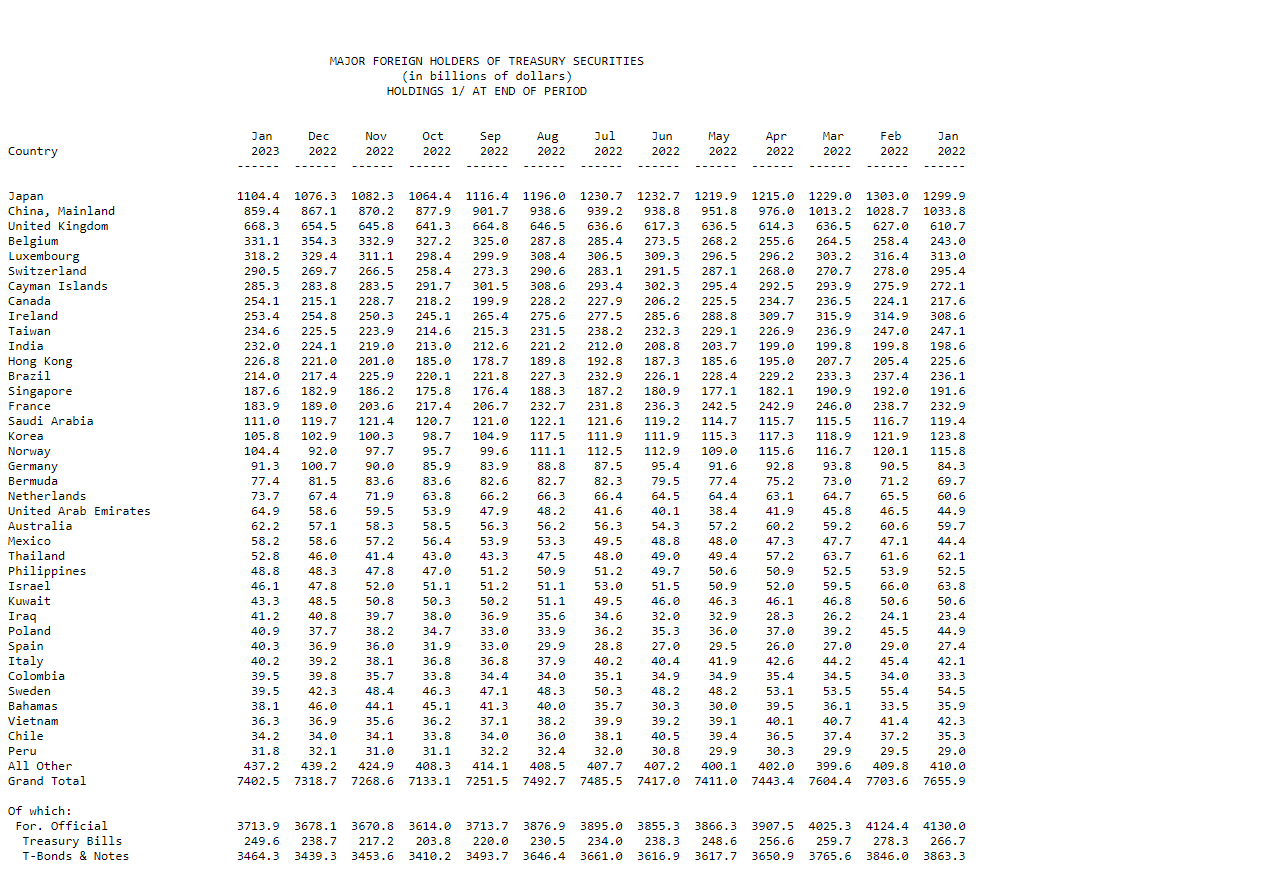

داراییهای خزانهداری ایالات متحده که زمانی امنترین و نقدشوندهترین داراییها در جهان به شمار میرفتند، به یک سیب زمینی داغ ژئوپلیتیک تبدیل شدهاند.

سال گذشته تقاضای خارجی برای اوراق خزانه حدود 6 درصد کاهش یافت. این نشان دهنده کاهش قابل توجه تقاضا پس از دو سال خرید تهاجمی پس از همه گیری COVID-19 است.

با این حال، افزایش نرخ بهره باعث کاهش سود این اوراق شده است. تقریباً هر کشور بزرگی دارایی های خزانه خود را در سال گذشته فروخت،

داده های فدرال رزرو نشان داد که دارندگان خارجی بیش از 253 میلیارد دلار اوراق خزانه را در سال گذشته فروختند.

بالون شدن ترازنامه ها برای دلار دردسر ایجاد می کند

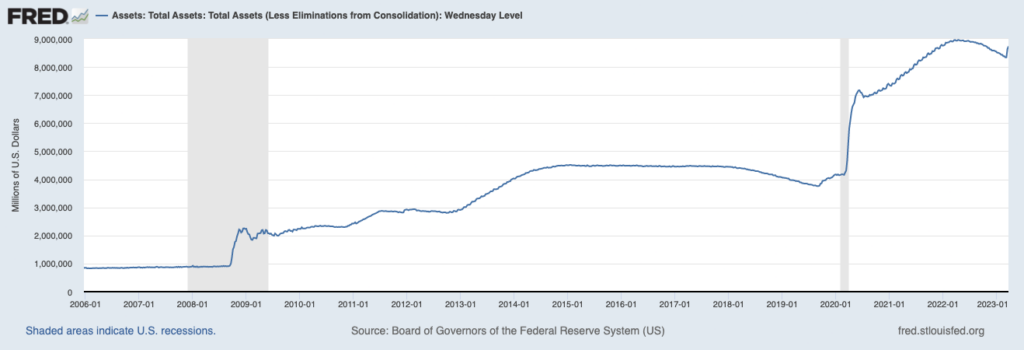

در حالی که بانکهای مرکزی در سرتاسر جهان ترازنامههای خود را در واکنش به همهگیری کووید-19 افزایش دادهاند، هیچ کجا به اندازه ایالات متحده تهاجمی و خطرناک نبود.

در چهار ماه پس از آغاز همهگیری در مارس 2020، فدرال رزرو ترازنامه خود را بیش از 72 درصد افزایش داد و بیش از 3 تریلیون دلار به داراییهای خود اضافه کرد.

تزریق تهاجمی نقدینگی به سیستم مالی ناموفق بود. کمتر از دو سال طول کشید تا کاهش کمی به تورم تبدیل شود و کالاها و خدمات در ایالات متحده در سال 2023 رشد بی سابقه ای را تجربه کردند. در کشوری با بدهی به اندازه ایالات متحده، تورم می تواند به سرعت ارزش اوراق قرضه دولتی را از بین ببرد و موجب بهره شود. نرخ ها افزایش یابد.

کاهش ارزش اوراق قرضه دولتی، دارندگان اوراق قرضه داخلی و خارجی را وادار می کند تا دارایی های خود را بفروشند و حتی متحمل ضرر شوند تا سرمایه را در سرمایه گذاری های سودآورتر قرار دهند.

دارندگان خارجی اوراق خزانه ایالات متحده دارایی های خود را فروخته اند تا وابستگی خود به دلار را از بین ببرند و به ارزهای دیگری مانند یوان و روبل روی آورده اند. از سوی دیگر، دارندگان داخلی از اوراق قرضه بلندمدت دور شدند و به اوراق خزانه کوتاهمدت رفتند، زیرا بازدهی بهتری ارائه میدهند که از تورم رو به رشد پیشی میگیرد.

همه راه ها به بیت کوین ختم می شود

بیت کوین مدت هاست که به عنوان یک دارایی امن معرفی شده است.

با این حال، تا زمانی که یک بحران بانکی تمام عیار در ایالات متحده آغاز شد، بازار جهانی متوجه آن نشد.

عرضه ثابت و زیرساخت غیرمتمرکز بیت کوین، دارندگان آن را در کنترل وجوه خود قرار می دهد. با توانایی تأیید مستقل تراکنشها، حفظ سکهها، و تسهیل معاملات غیرقابل سانسور و برون مرزی، به آرامی تبدیل به یک دارایی انتخابی برای بسیاری از افرادی میشود که به دنبال محافظت در برابر مداخلات دولت هستند.

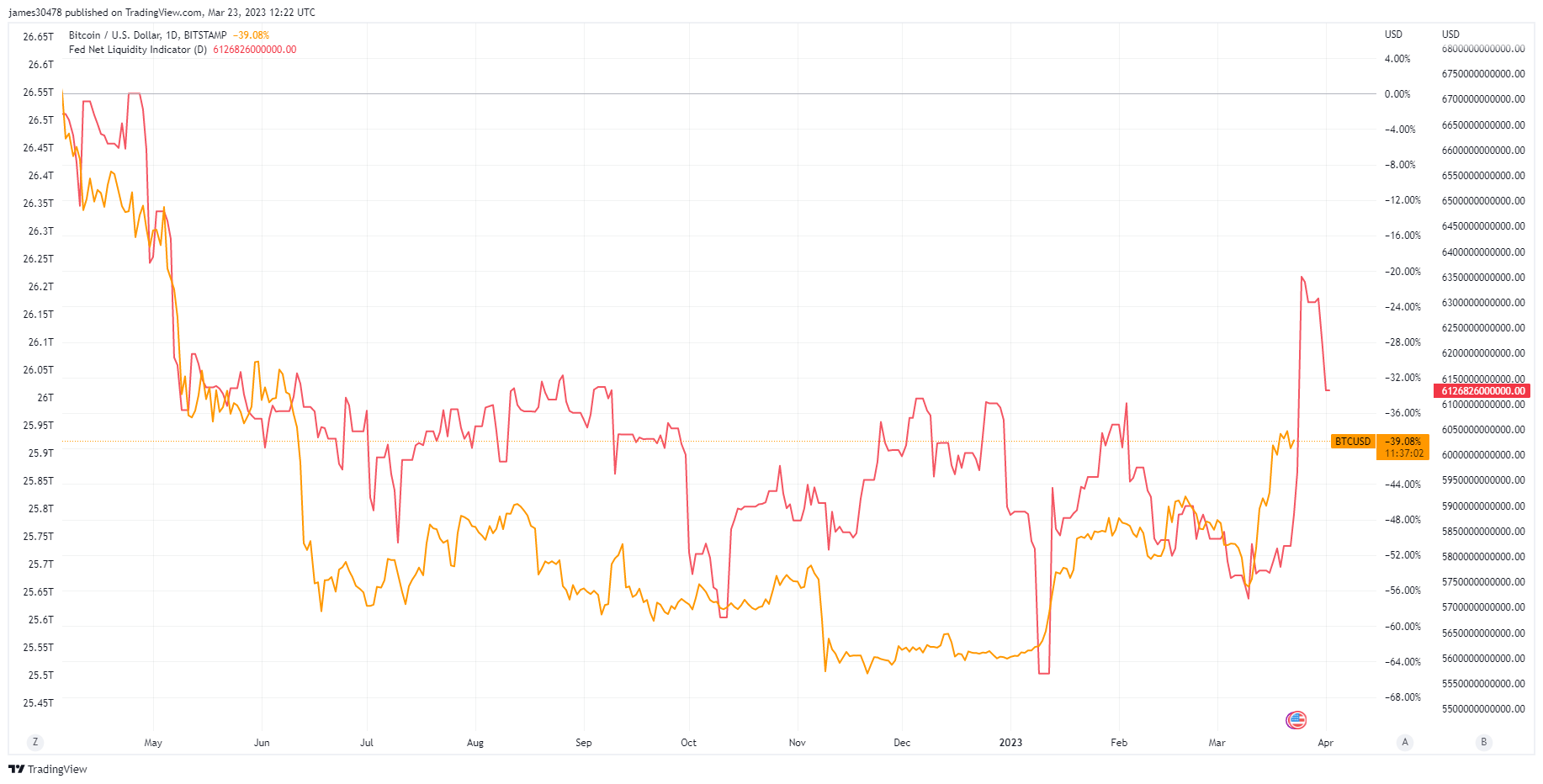

به نظر می رسد نوسانات آن برای بسیاری از سرمایه گذاران ارزش هزینه را دارد. این امر در ارتباط رو به رشد آن با نقدینگی بازار مشهود است. داده های تجزیه و تحلیل شده توسط CryptoSlate نشان داد که قیمت بیت کوین پس از افزایش و کاهش نقدینگی خالص فدرال رزرو دنبال می شود – به این معنی که بخش قابل توجهی از نقدینگی تازه تزریق شده بازار همچنان به سمت بیت کوین جریان می یابد.

با آشکار شدن نقاط ضعف بیشتر در بازارهای سنتی، نقش بیت کوین در اقتصاد جهانی همچنان افزایش خواهد یافت. با این حال، در حالی که استفاده از آن در کشورهای در حال توسعه قبلاً اثبات شده است، بازارهای توسعه یافته مانند ایالات متحده هنوز ارزش آن را مشاهده نکرده اند.

تداوم فرسایش دلار بسیاری از سرمایه گذاران خرده فروشی و نهادی را به سمت بیت کوین سوق خواهد داد. با این حال، تسلط این دارایی بر بازار به فشار نظارتی دولت ایالات متحده بستگی دارد، زیرا بسیاری انتظار دارند نبرد شدیدی برای سرکوب گسترش آن وجود داشته باشد.

وقتی تورم راه را نشان می دهد، همه راه ها در واقع به بیت کوین منتهی می شوند. سوال این است که بازار چقدر زمان نیاز دارد تا به خط پایان برسد.