همانطور که دنیای ارزهای دیجیتال به تکامل خود ادامه می دهد، به طور فزاینده ای آشکار می شود که ما شاهد بحران نقدینگی قابل توجهی در بازار ارزهای دیجیتال هستیم.

این تغییر چشمگیر پیامدهای گسترده ای دارد و بسیار مهم است که ما عوامل موثر در این فشار نقدینگی را درک کنیم و پیامدهای بالقوه آن را برای آینده صنعت کریپتو در نظر بگیریم.

در قلب این بحران نقدینگی، مسائل اخیر با لایه تسویه حساب بانکی در بازارهای رمزنگاری نهفته است.

قابل توجه، دو پلتفرم حیاتی، شبکه تبادل سیلورگیت (SEN) و امضای بانک امضا، با چالشهای مهمی مواجه شدهاند و در نتیجه خدمات تسویهگاه فوری را که برای بازار ارزهای دیجیتال ارائه میکنند مختل کردهاند.

از آنجایی که این پلتفرمها پلی بین مالی سنتی و اکوسیستم کریپتو ایجاد میکنند، مبارزات آنها موجهایی را در سراسر صنعت ایجاد کرده است.

همچنین بخوانید: آنچه که توزیع عرضه در حال تکامل بیت کوین در مورد تمرکززدایی به ما می گوید

صبر کنید، چه بحران نقدینگی؟

اگر (هنوز) مطلع نیستید، شواهد روشنی وجود دارد که نشان میدهد بحران نقدینگی در حال حاضر در بازار ارزهای دیجیتال در جریان است.

در همین سال، دو بازارساز غول پیکر، جین استریت و جامپ تریدینگ، اعلام کردند که فعالیت معاملات ارزهای دیجیتال خود را در ایالات متحده کاهش خواهند داد.

این تصمیم برای کاهش فعالیت آنها احتمالاً تأثیر قابل توجهی بر نقدینگی خواهد داشت. اما چرا از ابتدا این تصمیم را گرفته اند؟

SEC اکنون مستقیماً تأیید کرده است که جامپ به طور مخفیانه پروژه UST را نجات داده است، میخکوب را تقویت کرده و پونزی را بدون هیچ گونه افشاگری عمومی طولانی می کند. پرش از طریق معاملات خود با TFL و Do Kwon بیش از 1 میلیارد دلار سود به دست آورد. https://t.co/SGQwFBppoe

— FatMan (@FatManTerra) 16 مه 2023

خارج از افزایش فشار تنظیمی، من معتقدم که مانع نقدینگی موجود در حال حاضر مقصر است.

بیایید کمی عمیق تر شیرجه بزنیم.

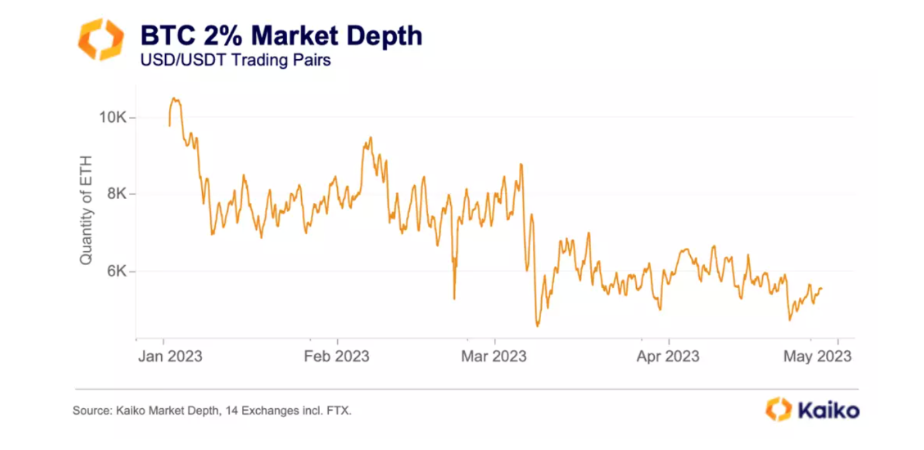

یکی از راههای اندازهگیری نقدینگی، نگاه کردن به عمق دفترچههای سفارش در صرافیها است. دفترچههای سفارش فهرستی از سفارشهای خرید و فروش برای یک دارایی خاص هستند و عمق دفترچه سفارش به تعداد سفارشها در هر سطح قیمتی اشاره دارد.

دفترچه سفارش عمیق نشان می دهد که نقدینگی زیادی در بازار وجود دارد، در حالی که دفتر سفارش کم عمق نشان دهنده وجود نقدینگی کمتر است.

مطالعه اخیر توسط Kaiko Dataیک شرکت تجزیه و تحلیل ارزهای دیجیتال، دریافت که عمق سفارشات در صرافیهای اصلی ارز دیجیتال در ماههای اخیر به میزان قابل توجهی کاهش یافته است.

به عنوان مثال، عمق دفتر سفارش بیت کوین در Binance، بزرگترین صرافی ارزهای دیجیتال، از سپتامبر 2022 تا کنون بیش از 50 درصد کاهش یافته است، حتی قبل از شکایت اخیر SEC. این کاهش عمق دفتر سفارش، نشانه واضحی از خشک شدن نقدینگی در بازار ارزهای دیجیتال است.

این عواقب منفی زیادی دارد، از جمله سختتر کردن خرید و فروش داراییهای کریپتو برای سرمایهگذاران، افزایش ریسک نوسان قیمت، و سختتر کردن پذیرش پرداختهای رمزنگاری برای کسبوکارها.

پس چرا این همه اتفاق می افتد؟

قدرت SEN و Signet

در قلب این موضوع، بسته شدن اخیر دو بانک بزرگ رمزنگاری، Silvergate و Signature Bank نهفته است. این موسسات مالی به لطف سیستمهای بلاک چین پیشگام خود، شبکه صرافی Silvergate (SEN) و Signet در تسهیل عملکرد روان بازار ارزهای دیجیتال نقش اساسی داشتند.

در چند هفته گذشته، بانکهای فناوری Silicon Valley Bank (SVB)، Silvergate Capital (NASDAQ: SI) و Signature همگی شکست خوردهاند و بسیاری از بازیگران بازار داراییهای دیجیتال را در جستجوی شرکای بانکی و مالی جدید قرار دادهاند. https://t.co/FDSSoSl0Jh

— veronica__ (@nicavveronica) 16 مه 2023

SEN و Signet یک تغییر پارادایم در نحوه انتقال پول به داخل و خارج از اکوسیستم کریپتو معرفی کردند.

قبل از شروع به کار، شرکتهای ارز دیجیتال به سیستمهای بانکی سنتی مانند سیمهای بانکی یا اتاق تسویه خودکار خزانهداری ایالات متحده متکی بودند. این روشها نه تنها پرهزینه بودند، بلکه آهسته بودند و فقط در ساعات بانکی کار میکردند و بازیگران صنعت را در معرض خطرات تسویه حساب قرار میدادند.

شبکه های SEN و Signet همه اینها را تغییر دادند.

آنها امکان نقل و انتقالات تجاری فوری را فراهم کردند، بنابراین دوره انتظار را که در غیر این صورت برای تسویه وجوه ضروری بود حذف کردند.

این امر استفاده کارآمدتری از سرمایه را تسهیل کرد، زیرا بازارسازان مجبور نبودند سرمایه خود را در بسیاری از مبادلات سرمایه گذاری کنند یا چندین روز منتظر بمانند تا وجوه تسویه شود. صرافیهای بزرگی مانند Coinbase از هر دو شبکه برای کمک به مشتریان سازمانی خود برای تأمین مالی کارآمد و تسویه حسابهایشان استفاده کردند.

خلاصه ای از مسائل

بانک سیلورگیت که با بررسی نظارتی و مشکلات مالی مواجه بود، پلتفرم SEN خود را که برای انتقال پول به صرافیهای رمزنگاری استفاده میشد، متوقف کرد.

از سوی دیگر، Signature Bank توسط رگولاتورهای ایالتی نیویورک بسته شد و دارایی های آن به Signature Bridge Bank، یک نهاد موقت جدید که توسط شرکت بیمه سپرده فدرال (FDIC) اداره می شود، منتقل شد.

جدول زمانی از #رمز تصادف امروز:

1. Coinbase پرداخت های Silvergate را به حالت تعلیق درآورد

2. SEC می گوید صرافی های رمزنگاری “ایمن” نیستند

3. Crypto․com پرداخت های Silvergate را به حالت تعلیق در می آورد

4. FTX 8.9 میلیارد دلار بودجه از دست رفته را تأیید می کند

5. Crypto در چند ساعت 200+ میلیون دلار از دست می دهد

این نمی تواند تصادفی باشد.

– نامه کوبیسی (@KobeissiLetter) 3 مارس 2023

اگرچه پلتفرم Signet بانک Signature همچنان به فعالیت خود ادامه می دهد، آینده آن نامشخص است و بازیگران کلیدی صنعت را وادار به جستجوی ارائه دهندگان خدمات جایگزین می کند.

درک نیاز

این پلتفرمها، SEN و Signet، برای عملکرد بازار ارزهای دیجیتال ضروری بودند. آنها تسویههای فوری را تسهیل کردند و به سازندگان بازار اجازه دادند تا با بسیاری از طرفهای مقابل معامله کنند، بدون اینکه ریسک طرف مقابل یا تسویه را بر عهده بگیرند.

بازارسازان دیگر مجبور نبودند سرمایه خود را در بسیاری از صرافی ها ببندند یا چندین روز منتظر بمانند تا وجوه تسویه شود، که کارایی سرمایه را بهبود بخشید. نبود این پلتفرم ها بر نقدینگی بازار فشار وارد کرده است.

در امور مالی سنتی، نهادهایی مانند DTCC، CME، ICE به عنوان شرکت های تسویه حساب عمل می کنند و به عنوان خریدار برای هر فروشنده و فروشنده برای هر خریدار عمل می کنند و راه حلی برای ریسک طرف مقابل یا تسویه ارائه می کنند.

با این حال، بازار کریپتو هنوز چنین واسطه های تثبیت شده ای ندارد.

اهمیت لایه ایمنی

در حالی که بلاک چین های TPS بالا به طور بالقوه می توانند این تراکنش ها را حل کنند، موضوع پیچیده تر است.

با استفاده از لایههای تسویه حساب بانکی مانند SEN و Signet، بازارسازان میتوانند برای رعایت قوانین غربالگری تحریمهای صادر شده توسط OFAC (بخشی از خزانهداری ایالات متحده) به بانکها اعتماد کنند.

بدون این پلتفرمها، سازندگان بازار باید ریسک بیشتری را برای نقض بالقوه این قوانین، که مجازاتهای شدیدی را به همراه دارند، متحمل شوند.

نکته اصلی این است که بازار کریپتو که 7×24 کار می کند، برای باز کردن نقدینگی به یک لایه تسویه فوری بانکی مشابه نیاز دارد. مبارزات اخیر SEN و Signet عواقب از دست دادن چنین زیرساخت های حیاتی بازار را نشان داده است.

📢#بایننس ایالات متحده سپرده های دلار را به حالت تعلیق در می آورد و در حال برنامه ریزی برای توقف کانال های برداشت فیات از 13 ژوئن 2023 است.

– ChainDebrief (@ChainDebrief) 9 ژوئن 2023

یک نمونه اخیر، البته تاسف بار، در حال حاضر به دلیل این موضوع در حال آشکار شدن است شکایت SEC در برابر Centralized Exchange Binance، که باعث شده است شرکای بانکی برای تعلیق عملیات با پلت فرم ایالات متحده خود.

این نیز به دنبال دارد بایننس ایالات متحده در یافتن مشکل در ایجاد یک رابطه بانکی در ایالات متحده پس از FTX.

و چه در مورد سیستم های متمرکز؟

متأسفانه، سیستمهای تسویه حساب بانکی سنتی مانند Fedwire برای رسیدگی به خواستههای منحصر به فرد بازار ارزهای دیجیتال مجهز نیستند. Fedwire، اگرچه قابل اعتماد و کارآمد است، اما بر اساس برنامه زمانی عمل می کند که با ماهیت 24×7 بازار کریپتو سازگار نیست.

ساعات کار Fedwire و ناتوانی در پردازش تراکنش ها در تعطیلات آخر هفته و فدرال می تواند جریان وجوه در بازار ارزهای دیجیتال را محدود کند و به بحران نقدینگی کمک کند.

این بحران نقدینگی پیامدهای گسترده ای برای کل اکوسیستم کریپتو دارد. بازارسازان سهم کلیدی در نقدینگی کلی بازار هستند. توانایی آنها در ارائه مظنه خرید و فروش مستمر برای اطمینان از عملیات بازار کارآمد بسیار مهم است.

با نگاه به آینده

در مواجهه با این بحران نقدینگی، صنعت کریپتو با چالش سختی مواجه است. شبکههای پرداخت بلادرنگ مبتنی بر بلاک چین، هم فرستنده و هم گیرنده را ملزم میکنند که حسابهای سپرده را در یک بانک نگه دارند. بنابراین، هر بانکی که به دنبال ورود به کسبوکار است، باید تعداد زیادی از شرکتکنندگان ارزهای دیجیتال را برای ایجاد یک شبکه مفید جذب کند.

📙 راهنمای نهایی نقدینگی 🌊

📜 فصول:

I – نقدینگی چیست و چرا اهمیت دارد؟

II – اصل اصلی نقدینگی

III – نقدینگی و احساسات انسانی

IV – تکنیک های نقدینگی

🔥 V – زمان، قیمت و نقدینگی (محور X و Y) pic.twitter.com/pyWuapj75s— opsec (@opsec_crypto) 13 مه 2023

با این حال، بسته شدن Silvergate و Signature بدون شک ایمان به صنعت بانکداری را متزلزل کرده است. این بحران باعث شده است که شبکه های عایق مانند بیت کوین جذاب تر به نظر برسند، حتی با وجود کاهش ۱۴ درصدی شاخص KBW Nasdaq Bank پس از اعلام برنامه Silvergate برای بسته شدن.

همانطور که ما در حال عبور از این بحران نقدینگی هستیم، نیاز به سیستمهای قوی، کارآمد و قابل اعتماد برای تسویه حساب فوری در صنعت کریپتو هرگز به این اندازه حیاتی نبوده است. راه حل ممکن است در یافتن شرکای بانکی جدید یا توسعه سیستم های مبتکرانه مبتنی بر بلاک چین باشد که می توانند ویژگی ها و مزایای SEN و Signet را تکرار کنند.

با این حال، مسیر رو به جلو مملو از چالشها است و صنعت باید با احتیاط اما قاطعانه حرکت کند تا نقدینگی را بازیابی کند و از رشد و ثبات مستمر بازار کریپتو اطمینان حاصل کند.

همچنین بخوانید: TrueFi، نبرد DeFi برای پذیرش نهادی، و چرا باید اهمیت دهید

[Editor’s Note: This article does not represent financial advice. Please do your own research before investing.]

اعتبار تصویر ویژه: گزارش زنجیره ای

این مقاله توسط هری ولیوس نوشته شده و توسط یوسف کیم ویرایش شده است